最近、米国債券が何かと話題ですね。

そこで、本日はこのような内容です。

- なぜ米国債券が注目されているの?

- 債券ってどんな商品?

- 為替リスクを抑える方法は?

米国債券は過去10年来の高利回りとなっており、巷ではバーゲンセール状態ともささやかれています。

今日の記事を読めば、株式と同様に債券も重要な投資対象であることが分かります。

あやせ

投資家 兼 サラリーマン

投資歴12年(2024年1月現在)

米国債券/米国ETF/米国個別株/日本個別株/国内ETF/投資信託/暗号資産FX

IDECO/ジュニアNISA/新NISA満額投資

長期投資しつつ短期トレードで月5万円ほど稼ぐ

それでは本編です。

なぜ米国債券が話題?

なぜ今、米国債券が話題になっているのでしょうか?

その理由は、米国債券が過去10年間で最もお買い得になっているからです。

下記の画像は米ドル建て債券の利回りの基準となる、米国債券10年の利回りチャートです。

2023年3月現在、4%近い利回りとなっています。

これは株式に匹敵するリターンです。

現在の米国債券は、株式と同等のリターンを、株式よりはるかに低いリスクで得られる状態になっています。

そのため、米国債券に注目が集まっているのです。

債券ってどういう商品?

債券とは、国や会社にお金を貸した証明となる借用証書です。

元本保証であるという特徴は、債券の大きな魅力の一つでしょう。

債券を購入することで、保有中や満期を迎えたときに、各債券に設定された利金を対価として受け取ることができます。

債券ってどんな種類がある?

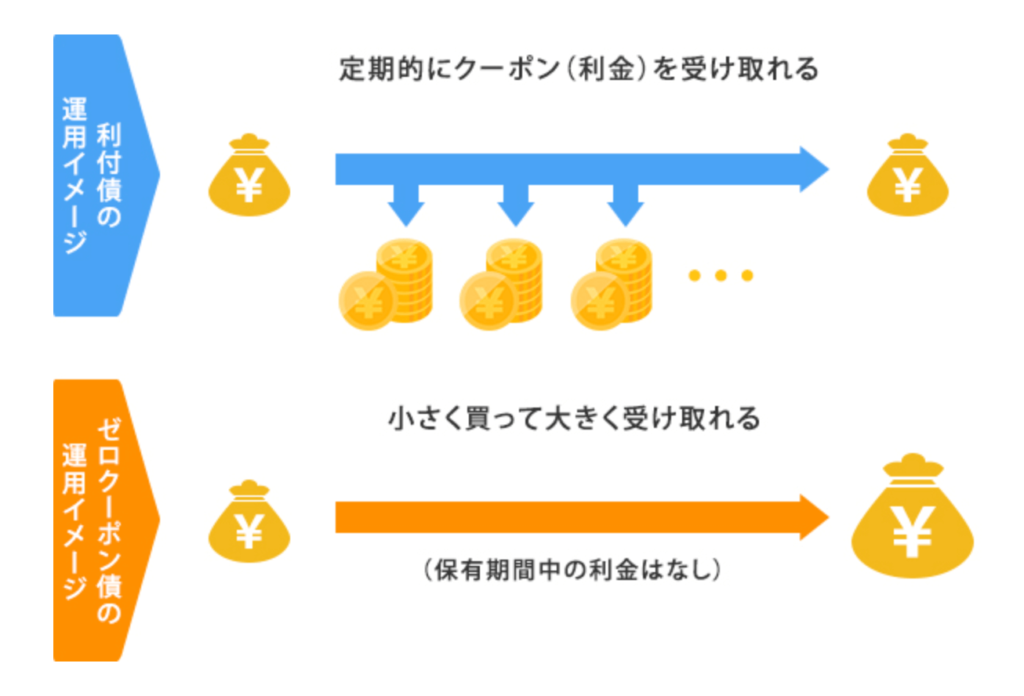

債券には「利付債」「ゼロクーポン債」があります。

下記は両者の違いを図で表したものです。

「利付債」は保有中に利金を定期的に受け取れます。

「ゼロクーポン債」は保有中の利金がなく、その代わり安く買えるので受け取り時に償還差益が得られます。

債券を買う方法は?

債券を買う方法には「債券ETF」と「個別銘柄」があります。

大きな違いのポイントは、元本保証であるか否かです。

債券ETFは元本保証ではなく、個別銘柄は元本保証です。

また、債券ETFは分配金が保証されていませんが、個別銘柄は利金が保証されています。

個別銘柄のデメリットは、まとまった資金が必要なこと、短期売買に向いていない事です。

長期的に運用したいまとまった資金がある方は個別銘柄が向いているでしょう。

どんな米国債券を買えるの?

購入できる米国債券は、ネット証券で購入できます。

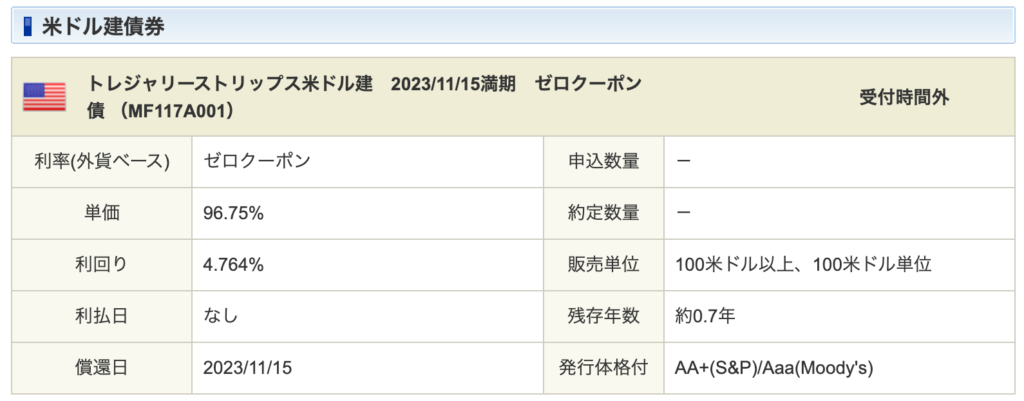

下記の画像は、SBI証券で販売されている米国債券のひとつです。

この債券はゼロクーポン債のため、保有中に利金は貰えません。

満期が2023年11月15日、利回りは4.764%です。

例えば、2023/3/1に10000ドル分(1,300,000円)この債券を購入したとします。

すると、7ヵ月後に476.4ドル(61,932円)増えて受け取ることができます。

※前提:購入時1ドル=130円、償還時1ドル=130円、税金考慮なし

為替リスクを考慮しなければ、ほとんどノーリスクで利回り4.764%を得ることができるのです。

為替リスクに備える方法は?

米国債券の最大のリスクは為替リスクです。

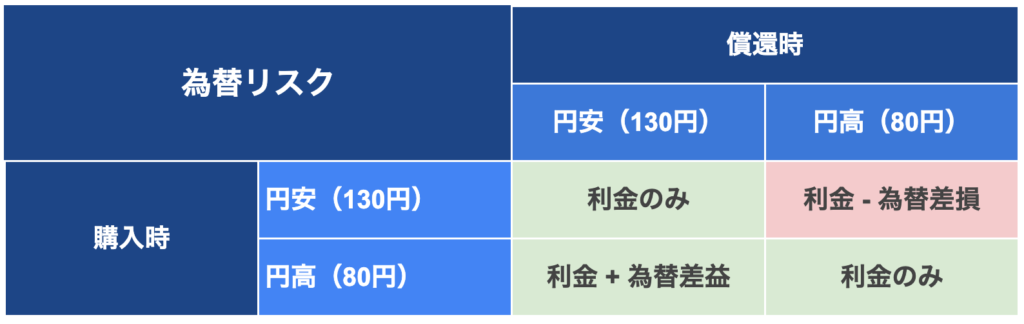

下記の画像は、購入時と償還時の為替の状況の組み合わせによる利益(損失)を表した表です。

米国債券は当然ドルで買います。

そのため、円の価値が安い円安のタイミングで購入し、償還時に円の価値が高い円高となっている場合(表の赤部分)、為替差損によって損失が発生してしまう可能性があります。

そこで、この為替リスクについては対策を考えなくてはなりません。

リスク軽減策の一つとしては、償還時に円高となってしまっていた場合には、ドルで受け取りそのままドルで運用を続けることでしょうか。

そして、再び円安のタイミングで円転することで、為替リスクを回避することができます。

まとめ|米国債券10年来の買い場でも分割売買が安心

米国債券は絶好の買い場が来ているとネット上では話題になっています。

「二度と無いビックセール!」「買い場を絶対に逃すな!」という強い言葉の散見されています。

ですが、焦りは禁物です。

ここからさらに債券利回りは上昇していく可能性もあるからです。

一度に資金を投入せず何度かに分割して購入していくのがいいでしょう。