優良銘柄を安く買いたいけど、次はいつ暴落がおきるかな?

株式の暴落は多くの投資家にとって怖いものです。

しかし、バリュー株投資家にとっては優良株を割安で買える最大のチャンス。

暴落をひそかに期待している方もいるのではないでしょうか。

- 過去100年のNYダウ暴落の回数・下落期間・下落率・回復期間

- 株価暴落*への対策と心構え

- -20%の株価下落と定義

過去100年でNYダウは…

- 暴落回数:9回

- 暴落平均期間:1年4ヵ月

- 暴落平均暴落率:-40%

- 暴落平均回復期間:6年6か月

株式の暴落は今後も必ず発生します。

いつ発生するかは誰にも分かりませんが、過去の暴落の傾向を見ればおのずと対策と心構えができるはず。

暴落とはどれくらい続くのか、どのくらい株価が下落するのかイメージを整理しつつ、バリュー投資家にとっての最大のチャンスを掴みましょう。

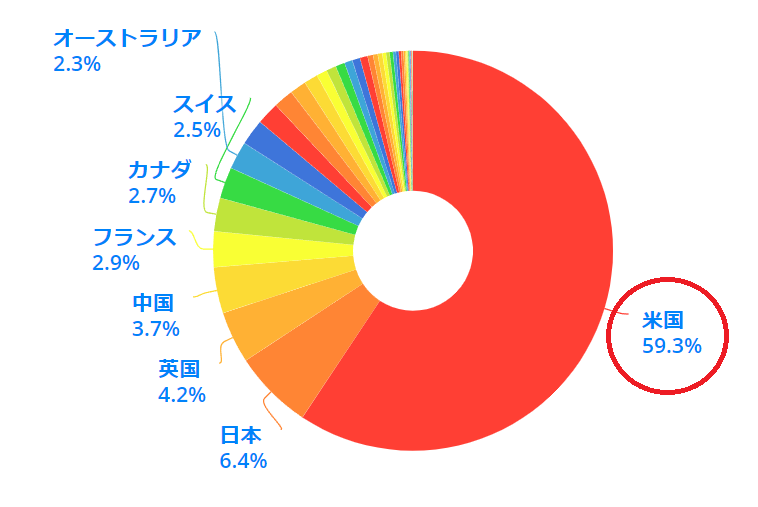

【前提】なぜNYダウをみるのか

この記事では、アメリカの代表的な株価指数である「NYダウ平均株価(NYダウ)」の過去100年間の暴落を見ていきます。

なぜNYダウを見るのか。

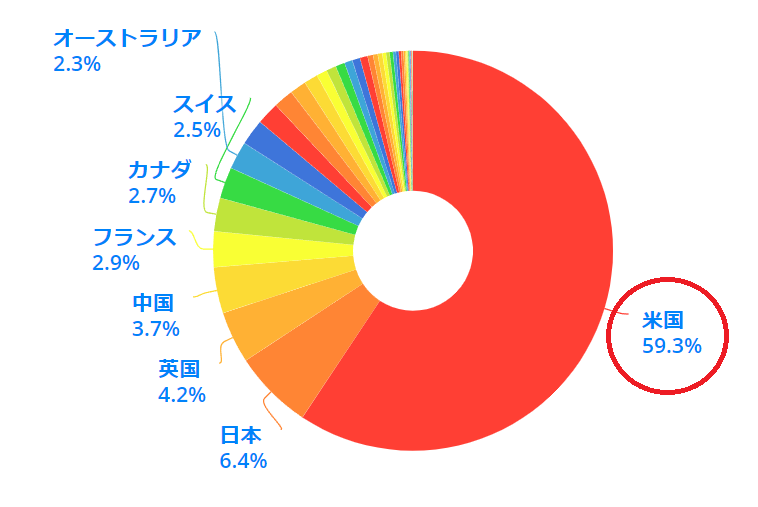

2022年、アメリカの株式市場の時価総額は世界の株式市場の時価総額の約6割を占めています。

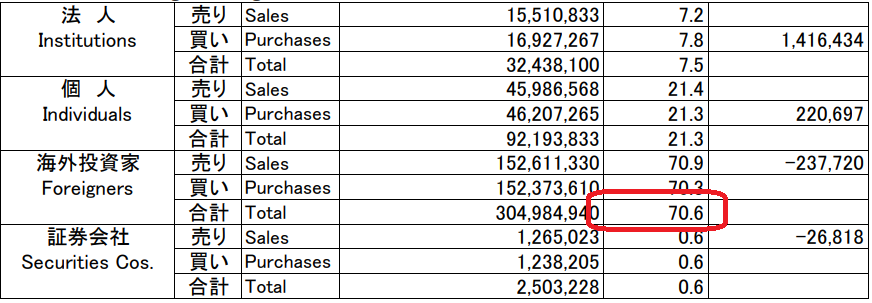

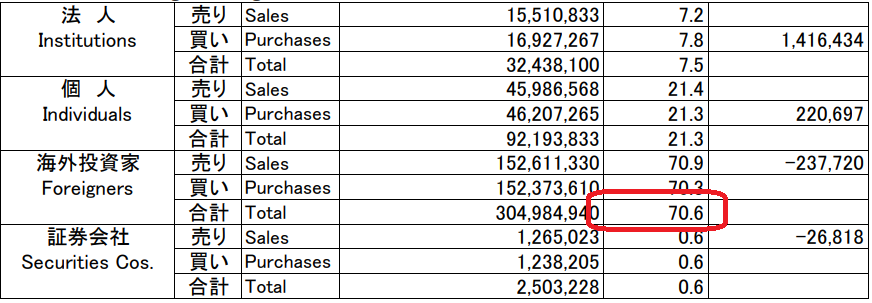

また、日本の株式市場への市場参加者のうち、約7割が海外投資家です。

つまり、日本や米国の個別株投資にせよ、インデックス投資にせよ、海外市場、特にアメリカの影響を大きく受けるのです。

そのため、アメリカの代表的な指数であるNYダウの暴落が最も参考になるデータとなります。

NYダウ暴落の統計データ

以降ではNYダウの過去100年の間に起きた暴落について

- 暴落の頻度

- 暴落の継続期間

- 暴落の下落率

- 暴落の回復期間

の集計データを紹介していきます。

暴落はどのくらい起きているのか

1922年~2022年の間でNYダウが-20%以上の暴落した回数は9回です。

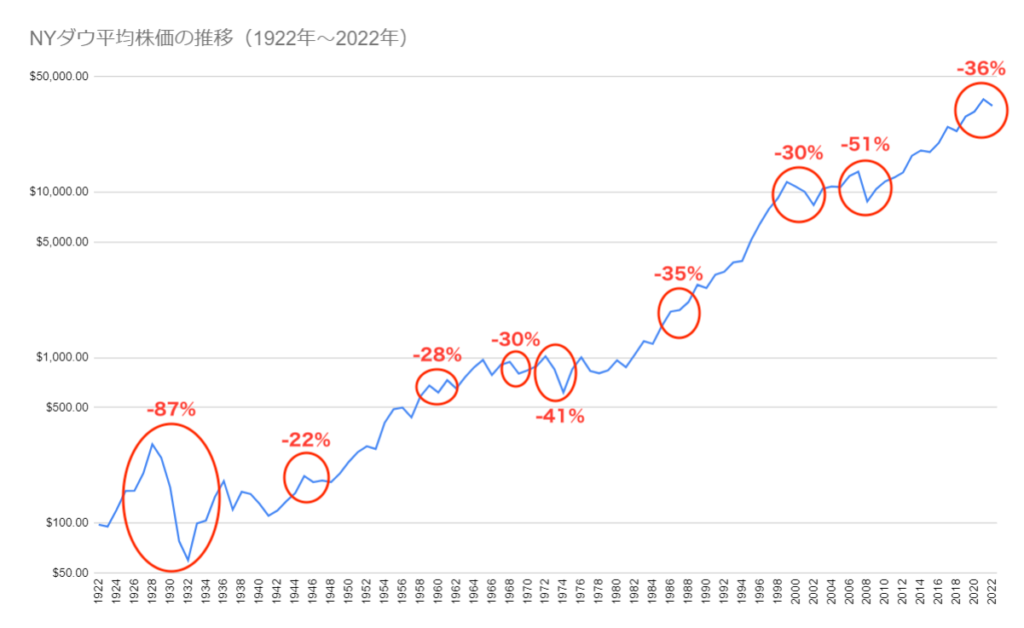

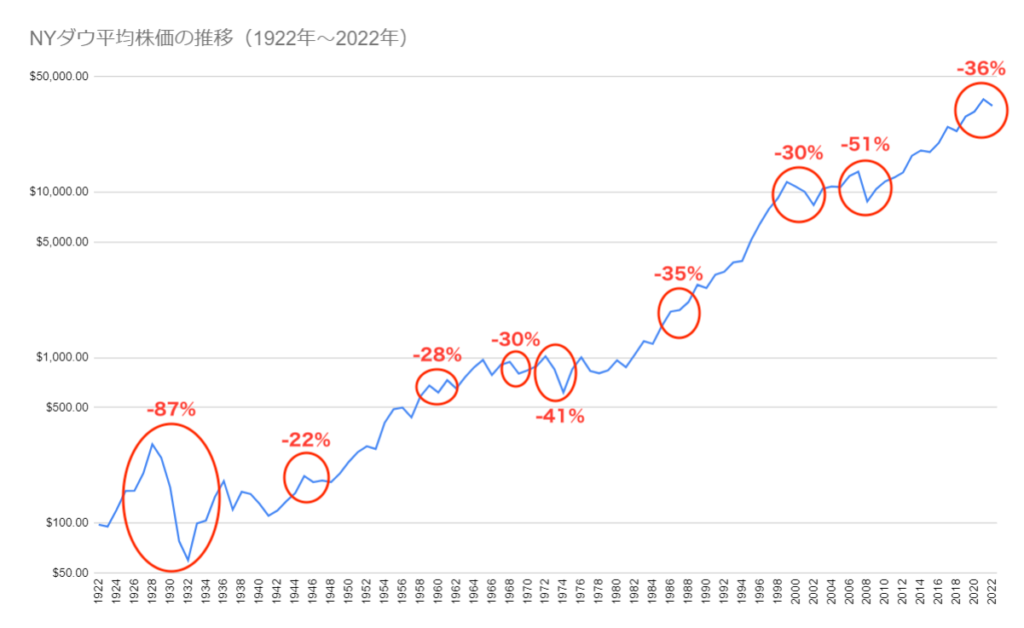

下の図は過去100年のNYダウの株価チャートです。

動きを見やすくするため、対数目盛で示しています。

平均すると10数年に一度の頻度で大きな暴落が起こっていることが分かります。

暴落はどのくらい株価が下がるのか

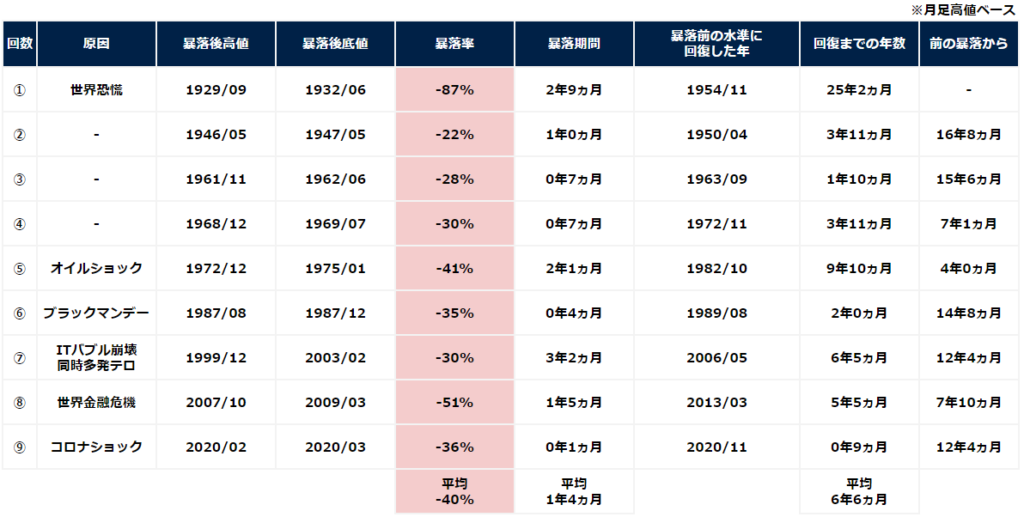

最大は1929年の世界恐慌の-87%です。

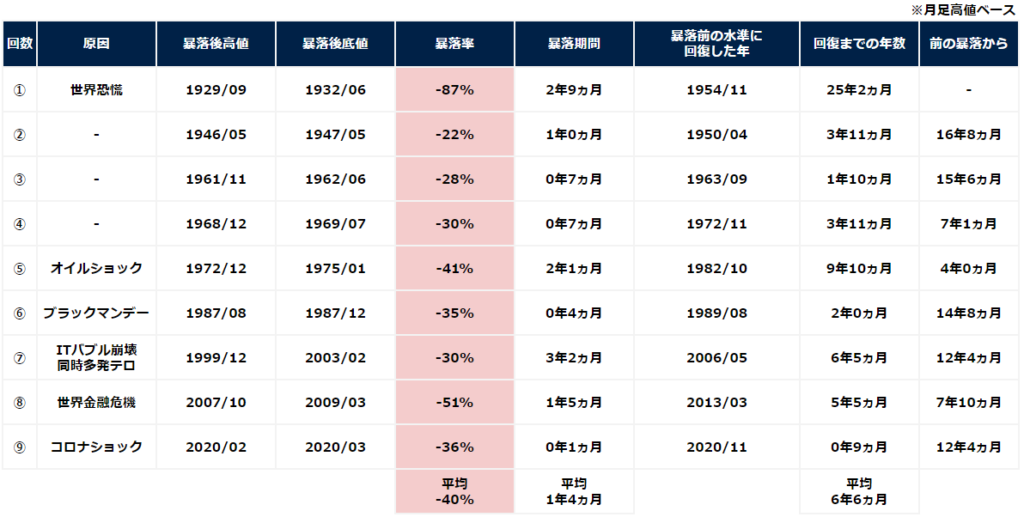

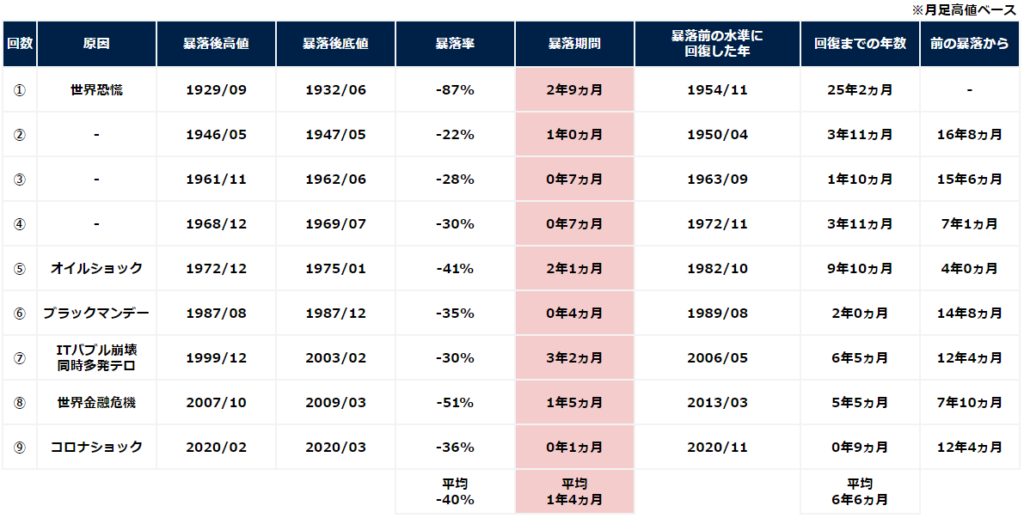

下記の表は各暴落の「暴落率」「暴落期間」「回復期間」をまとめた表です。

各暴落率を平均すると「-40%」です。

世界恐慌レベルの暴落が現代で起こることは考えにくいですが、-20%以上の暴落は周期的に発生する可能性が高いでしょう。

暴落はどのくらい続くのか

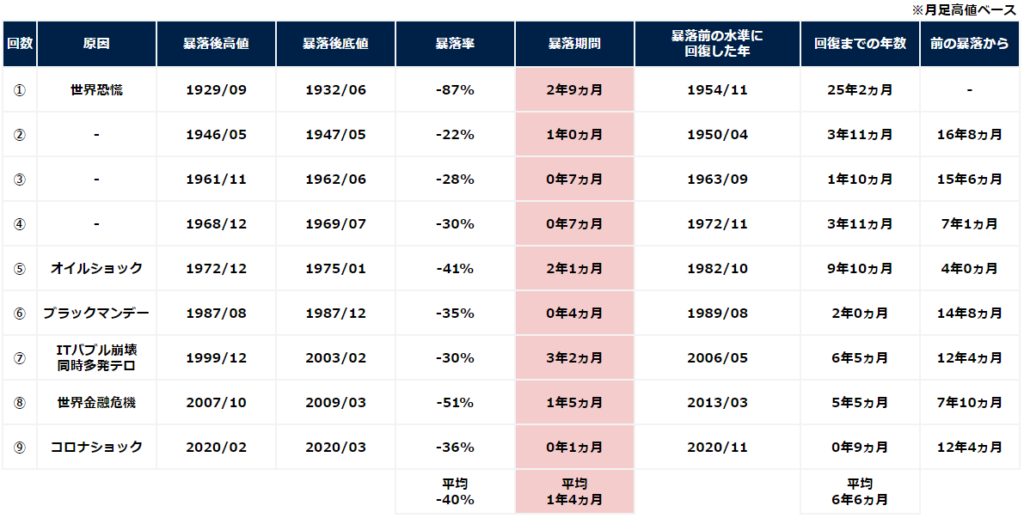

過去の暴落はピーク時の株価から底値までの期間は、最大「3年2ヵ月」、最短「1ヵ月」続きました。

平均すると「1年4ヵ月」です。

記憶に新しいコロナショックは最短の1ヵ月で株価の底に達しました。

他の暴落と比較して極めて短期間で暴落の底を打った形です。

しかし、今後の暴落はコロナショックのように直ぐに回復するとは限りません。

1年以上かけて大きく株価が下がっていく可能性があることには注意が必要です。

暴落はどのくらいで回復するのか

暴落は最長「25年2ヵ月」、最短「9ヵ月」で回復しています。

平均して「6年6か月」で株価は回復しています。

世界恐慌の最長で「25年2ヵ月」を除くと、「4年3か月」で回復しています。

統計データを見ると、暴落期間の長さと回復期間は比例する傾向にあるようです。

NYダウ暴落の歴史から何を学ぶか

過去100年間で起きた9回の株価暴落から、下記の二つのことが分かるかと思います。

- 株式市場は必ず暴落する

- 暴落した株価は回復しなかったことはない

株式市場は必ず暴落する

株式市場は今後も必ず暴落が発生します。

2020年のコロナショック以降、株価が順調に推移しています。

そのため株式を持っていれば資産は増え続けると感じている人もいるかもしれません。

しかし、NYダウの歴史を振り返ってみると、今後も必ず暴落があることが分かるかと思います。

次にいつ株式市場がクラッシュするかは誰にも予測はできません。

常に暴落の可能性を視野にいれた投資行動が重要になってきます。

暴落した株価は回復しなかったことはない

「株式市場は必ず暴落すること」と同時に「暴落した株価が戻らなかったことは過去に一度も無い」ということも重要なポイントです。

実際に過去100年の間に起きたNYダウ9回の暴落は必ずもとの水準にもどっています。

あくまでこれまではそうだった、という話で今後を保証するものではありません。

しかし、「暴落は高い確率で元の水準に戻る」ことを覚えておけば、実際に暴落のさなかでも適切な投資行動をとれるでしょう。

株価暴落への心構え3つ

株式投資家であれば、今後起きるであろう暴落は避けては通れません。

損失をださないため、チャンスを掴むための暴落への心構えは以下の3点です。

- 狼狽売りをしない

- 資金全てを株式へ投資しない

- 暴落時こそチャンス

狼狽売りをしない

株式市場の暴落が起きたとき、絶対に狼狽売り*をしてはいけません。

- 株価の急落に慌てて保有株式を売却すること

当サイトでは「バリュー株投資」「インデックス投資」を紹介しています。

バリュー株投資であれば、長期保有にふさわしい優良銘柄を前もって選定しているはずです。

そのため、市場全体の落ち込みに引きずられた、企業の本質とは無関係な株価の下落であれば、売却する必要はないはずです。

インデックス投資であれば、超長期目線で右肩上がりに成長している投資信託やETFを購入しています。

最終的に株価が上がっていればよいわけで、目先の株価下落は本来どうでも良いことです。

しかし、実際に株式の暴落中は、テレビのニュースやSNSは総悲観となり、慌てて売却してしまう人もでてきます。

「バリュー株投資」「インデックス投資」の本質も忘れることなく、暴落を最大のチャンスととらえましょう。

そのためには日ごろから、適切なポートフォリオを保つ必要があります。

資金全てを株式へ突っ込まない

暴落のチャンスを生かすためには、余剰資金を確保しておく必要があります。

現在のポートフォリオが株式に偏りすぎていないでしょうか?

総資産に占める株式の割合が多すぎると、暴落時にはそれだけ多くのダメージを受けることとなります。

わかりやすい目安としては、半分に減ってしまってもよい金額を株式へ。

それ以外は、暴落時に買い増し用の資金として現金や債券で確保しておくのが良いでしょう。

余剰資金を確保しておかなければ、最大のチャンスを逃してしまう事となります。

暴落時こそチャンス

株式市場の大暴落は資産を増やす最大のチャンスです。

株式市場がクラッシュすると、どんなに優良な銘柄でも企業の本質的な価値に関わらず株価が下落します。

暴落は普段人気で高値となっている財務健全な優良銘柄を買い増すチャンスです。

注意点としては、一度に大量に買わずに少しずつ分割して買うこと。

コロナショックのように大底を1か月で迎えることもありますが、ITバブル崩壊時のように大底まで3年以上下げ続ける可能性もあることを覚えておきましょう。

まとめ|暴落に備えればチャンスをつかめる

- 株式市場の大暴落は10数年に1度おきる

- いままで下落した株価が戻らなかったことは1度もない

株式投資をしていれば、今後必ず大暴落にであうことでしょう。

暴落が怖い人、暴落が待ち遠しい人、いろいろな方がいるかと思います。

しかし、どんな人でも事前に心構えができていれば、暴落を最大のチャンスとして捉えることができます。

- インデックス投資であれば、淡々と積み立てて保有しつづける

- バリュー株投資であれば、普段は割高な優良銘柄を大量購入する

上記だけは忘れずに投資行動を続ければきっと大きな利益を掴めるはずです。

強気相場は悲観の中で生まれ、懐疑の中で育ち、楽観の中で成熟し、陶酔の中で消えていく

by 米国投資家 ジョン・テンプルトン

相場格言の一つで、多くの投資家が総悲観になっている時事買い場であり、浮かれている時が売り場であることを表現しています。

腰を据えた長期投資ができるよう、優良銘柄の銘柄選定や、適切な投資信託・ETFを選べる力を身に着けていきましょう。